국내 통신주 분석 (2021년 5월)

하나금투 김홍식 애널리스트의 리포트이다.

<리포트 결론>

- 통신 3사 연결 영업이익 합계 올해 19%, 내년 10% 증가 전망.

- 당분간 특별한 변수가 도출될 가능성이 낮은 상황임을 감안할 때 국내 통신산업 장기 빅사이클 도래 가능성 있다.

- 통신서비스 업종 종목별 투자 매력도는 KT=LGU+>SKT 순

근거 1) 이동전화 ARPU 올해 2%, 내년 5% 성장 예상

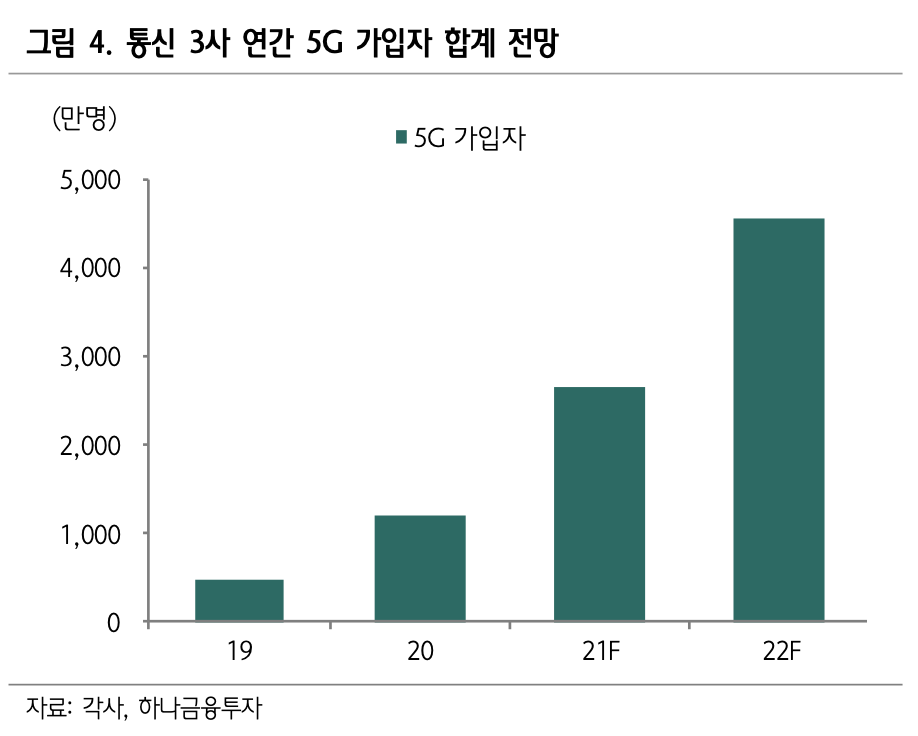

- 5G 가입자 증가로 인한 요금제 업셀링 때문. 5G 투자 확대와 전략 단말기 라인업 확대가 예상되는 하반기엔 5G 가입자 순증 폭이 더욱 확대될 전망. 2021년 5G 보급률은 37%가 예상됨.

- 2022년엔 5G 보급률이 60%까지 확대되 는 가운데 통신 3사 이동전화 ARPU 성장률이 5~6%로 높게 나타날 것으로 보인다.

- 과거 20년간 통신사 주가와 이동전화 ARPU 등 락 사이엔 뚜렷한 연관성을 나타냈다. 미국/일본 통신사들도 비슷한 흐름. 영업이익보다도 이동전화 ARPU에 철저히 연동하는 모습이었는데 가장 큰 이유는 이동전화매출액이 증가하면 결국 이익이 증가한다는 투자가들의 신뢰가 높기 때문. 영업비용은 통신사 경영진이 컨트 롤 할 수 있는 변수인 반면 이동전화 ARPU는 쉽게 올릴 수 없기 때문.

근거 2) 통신 3사 마케팅비용합계 올해 2%, 내년 4% 증가 예상

- 5G 가입자의 급증은 매출 측면에서는 환영할만한 일이지만 비용 측면에선 부담 요인이다. 아무래도 고가 요금제 가입자가 증가하면 통신사 인당획득비용(SAC)도 상승하기 때문

- 그럼에도 불구하고 통신사 마케팅비용 은 2021~2022년 연평균 2~5% 상승하는데 그칠 것으로 보인다. 최근엔 5G 순증가입자 수 급증에도 불구하고 보조금 대란과 같은 비이성적인 시장 과열 현상은 발생하지 않고 있 다. 아무래도 통신 3사간 가입자 M/S 경쟁 전략 변화, 오프라인 및 대형 유통상 운용 구조 변화, 가입자 평준화, 온라인 전략 강화 등이 국내 통신 시장을 변화시킨 데 따른 결과로 보여진다.

- 제조사간 경쟁 환경 및 통신사 마케팅 정책도 적지 않은 영향을 미치고 있다. LG전자가 휴 대폰 사업을 접으면서 사업자간 경쟁이 약화되고 통신사/제조사간 마케팅 공조가 약화됨 점, 통신사 경영진이 실적 관리에 나서고 있는 점

- 일회성비용으로 처리하는 광고선전비도 당분간은 하향 안정화. 코로나 19 여파로 사실상 대면 영업이 제한적이기 때문.

- 회계적 효과. IFRS15 특성상 2년에 걸쳐 가입자유치비용의 변화가 반영되는 특징. 즉 2020년 말부터 가입자유치비용이 증가한 효과가 2022년 말 이 되어서야 완전히 다 회계적으로 반영된다.

근거 3) 2021~2023년 감가상각비 증가 폭 미미한 수준에 그칠 전망

- 2021~2022년 연평균 통신사 감가상각비 증가 폭은 4% 수준에 그칠 것

'경제와 주식 > 경제와 주식 흐름' 카테고리의 다른 글

| 2021년도 하반기 주식시장 주목할 테마 (0) | 2021.06.11 |

|---|---|

| 아트테크…MZ세대 공동 구매 급증 (0) | 2021.06.09 |

| 볼린저밴드 분석 (0) | 2021.06.07 |

| 공유) 배터리 소재주 (0) | 2021.05.27 |

| 5월 2주차 미국 주식시장 정리 / 향후 전망 (0) | 2021.05.21 |

| MLCC와 삼성전기 (0) | 2021.05.19 |

| 삼성바이오로직스, 모더나 백신 위탁생산 가능성↑…"추후 공시" (0) | 2021.05.15 |

| 5월 1주차 미국 주식시장 정리 / 향후 전망 (0) | 2021.05.13 |

댓글